一文轻松看懂PE投资的内在逻辑与投资思维|冠汇分享

1、PE投资的逻辑

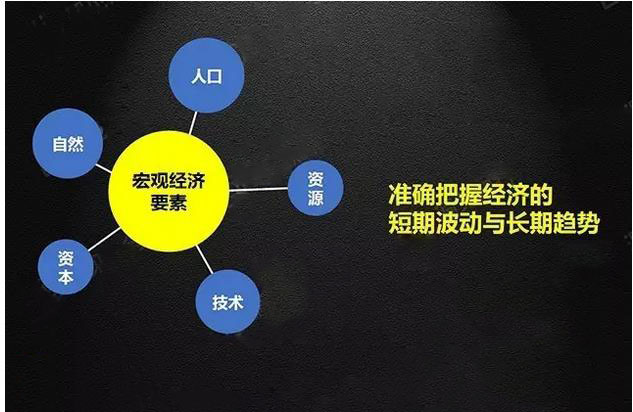

我们进行PE投资的逻辑是:首先基于宏观,定出大方向,大的策略定了再去选哪些行业是好的;同时哪些行业适合自己,在好行业基础上再去选公司。

宏观经济包括:人口、自然环境、资本、技术和资源。

宏观经济中,我们要重视经济周期。比如我们要判断在2012年前后,我们所处的经济发展阶段在哪里。

一般经济学家将经济周期划分为:繁荣;衰退;萧条;复苏四个阶段,四个阶段循环往复。其实世界上有些事情是不会被人为操控的,越是众多人参与的事情,规律越会发生作用。

常见的经济周期:好的投资往往都是踏准了一波浪潮,是要带动经济浪潮发展的。

从目前我国老龄化人口逐渐上升、人口红利逐渐消失这个趋势看,未来一定要发展机器人产业、医疗服务、健康,总之和老年人产业相关的都要发展起来,意味着中国未来男女比例可能会失衡。

2、行业逻辑

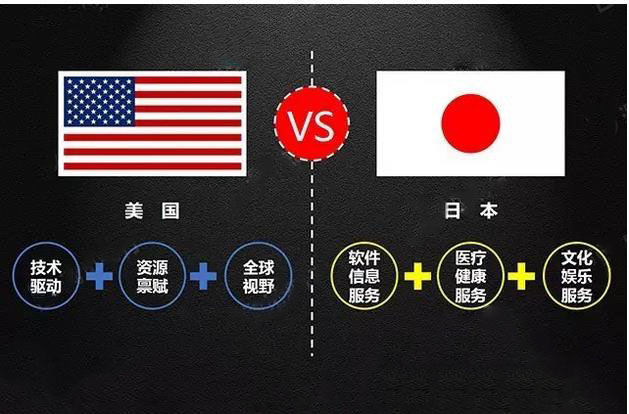

把美国和日本放在一起做比较。

美国的特点有三个:

第一是注重创新

我发现美国用的互联网方式与中国不同:美国人是用互联网把能解决问题的人聚在一起,让问题高效解决;中国是用互联网改变商业,把赚钱的生意变得更简单。

第二是资源禀赋

我踏上美国土地的感觉是:这里就像个少女。很多自然资源还深藏地下,处于没有被开发,年轻有活力的状态。但与之相比中国很多自然资源已经被过度开发了。

第三是全球视野

近代美国一直是全球强国,所以培养了他们的全球视野。中国人创业很多人没有这样的视野,现在也开始有了。

美国天使和风险投资比较成熟,正因为有创新、资源和全球视野的组合,所以很多早期的天使投资才如此蓬勃,包括马斯克可以做国家航天局要做的事情。

对比日本,先天资源不如美国,土地面积小人口老龄化,但医疗服务、养老很发达。我们的养老社区就是在和日本学,未来中国的大健康和养老、医疗服务很可能会和日本很像。

亚洲人比较压抑,所以日本的文化产业,包括电影、电视剧、动漫很发达。中国也是如此,有闲人,也有压抑的情绪,所以文化创意产业也有前景。

中国现在正在从工业化向后工业时代转型,制度红利、资源红利、人口红利驱动变成技术、资本、市场和全球驱动。

3、PE选行业的指标:

市场容量:一般投资一个行业,市场容量一般在100亿左右,如果行业要出一家上市公司,至少市场容量30个亿起步。

市场增长率:要明确行业增长处在哪个阶段。阶段不同,成长力不同,投资策略也会各不相同。

市场竞争格局:市场中有多个竞争者,那就是指数增长行业,如果是仅此一家,那就是技术创新型的行业。

4、新消费趋势:

趋势一:品牌时代到来。基本生活消费品过剩,代表个性化生活方式的品牌更加凸显;

趋势二:O2O的融合,表现就是线上主动拥抱线下,比如阿里投入283亿携手苏宁云商;

趋势三:品类销售向生活方式销售转变。比如诚品书店,场景化而不是生活品味化的消费。去到场景不是为了满足生活需求,而是场景本身生活化。

趋势四:从物质消费上升到时尚健康的生活方式消费。比如马拉松、电影消费的上涨。

经济发展开始从短缺经济到追求生活品质。服务中产阶级即轻奢消费群体的理念开始涌现。

5、风险控制:

股权结构

新经济创业的企业,股权大部分都是分散的。所以投新经济时我们会注重是否创业者会分散股权,但是管理层还是要保持一些股权。

历史沿革

主要出现在成熟项目投资中。比如国有股转让、假外资的问题。早期项目没有这样的问题。

团队背景

最重要一点是团队要统一价值观。有的项目看起来团队结构非常好,能力强,但整个团队在之前没有共事过,价值观如果不一致,当企业遇到一点困难时,就会有争议。所以做早期投资,不能过于简单看表面,必须和创业团队每个核心成员聊天,感受他们对企业发展理念和价值观基本判断的默契程度。

行业地位

比如市场占有率很高,但行业利润很低,那也不太值得投资;比如品牌溢价能力,如果只能拼价格,品牌溢价是无法体现的。

再比如上游要求现款现付,下游又是先货后款,现金流就会非常紧张。对于现金流比较紧张的企业,我们向来是比较谨慎的。对于传统企业,我们会关注现金流,关注大股东占款。

【免责声明】

本文部分信息来源自网络,本平台不对文章信息或资料的真实性、有效性、准确性及完整性承担责任。仅供阅读参考,如有侵权请联系删除。